반응형

※ 이 글은 2017년 작성된 포스팅을 바탕으로 2021년 9월 수정 및 추가했습니다.예전부터 주식이나 펀드 등의 금융 상품에 많은 관심을 갖고 있었어요. 더욱이 어머니께서도 관련 업종에 종사하시므로 어렸을 때부터 이런 개념들에 부담 없이 다가갈 수 있었어요.

어머니께서 금융 상품에 대해 한 번씩 설명을 해주곤 하셨는데, 그중 가장 기억에 남는 것은 돈을 눈덩이에 비교한 것이었어요.

근사하고 커다란 눈사람은 누구나 만들고 싶어 하지만, 그러기 위해선 많은 노력이 필요해요. 큰 눈덩이를 만들기 위해선 흩뿌려진 눈을 모아 조그마한 눈덩이를 만드는 것부터 시작해야 해요. 이후 어느 정도 눈이 뭉쳐져 덩어리가 되면 그때부터는 그 눈덩이를 굴려 계속해서 주변의 눈이 덩어리에 달라붙게 해야 해요. 눈덩이를 굴릴 때 처음에는 아무런 변화가 없는 것처럼 보이지만, 사실 알고 보면 조금씩 눈이 뭉쳐지고 있고 이때 포기하지 않고 계속 눈덩이를 굴리다 보면 어느 순간 조금만 굴려도 금세 부피가 늘어나는 눈덩이를 볼 수 있어요.

근사하고 커다란 눈사람은 화려한 집이나 자동차가 될 수도 있고 보유 자산이 될 수도 있어요. 또한, 흩뿌려진 눈을 모아 눈덩이를 만들고 눈덩이를 굴려 부피를 키우는 건 내가 일하고 저축하며 투자해 이익을 얻는 걸로 생각할 수 있어요. 마지막으로 흩뿌려진 눈은 내 소득 수준이나 투자 능력으로 비유할 수 있어요.

즉, 내가 원하는 눈사람을 쉽게 만들기 위해선 더 높은 소득을 얻기 위해 노력하거나 고수익을 낼 수 있는 투자를 하고(재료가 되는 눈이 많아지도록) 흩뿌려진 돈을 모아 눈덩이를 만들며(돈을 투자하기 위해선 초기 자금 마련이 중요) 이후 계속해서 눈덩이를 굴려 부피를 키워야 해요.(지속적인 근무와 투자를 통해 이윤 극대화)

이 이야기를 듣고 나서 열심히 노력해서 눈사람 보단 커다란 성을 짓고 싶다는 생각을 했어요.

- - - - -사람 사는 곳은 다 비슷비슷하다고 한국에 어떤 금융 상품이 있다면, 잘 찾아보면 캐나다에도 비슷한 상품이 존재했어요. 오늘은 그중 한국의 '비과세 은퇴 저축 상품'과 비슷한 캐나다의 'RRSP(Registered Retirement Saving Plan)'에 대한 정보를 공유해보려 해요.

사실 RRSP는 수입이 많지 않은 사람(연 수입 $50,000 미만)은 당장 큰 혜택을 볼 순 없어요. 하지만, 알아두면 때가 왔을 때 적절히 사용할 수 있겠죠! 이 글을 읽는 모든 분에게 더 밝은 미래가 다가오길 바라요! :)

RRSP란?

- RRSP는 'Registered Retirement Saving Plan'의 약자로 은퇴 후 국가 보조금이나 연금에 의존하지 않고 개인 스스로 안정적인 경제생활을 할 수 있도록 하려는 취지에서 1957년부터 캐나다 연방 정부가 도입한 플랜입니다.

- RRSP는 다양한 형태의 계좌로 만들 수 있으며, 입금한 돈을 활용해 GIC, 뮤추얼 펀드, 채권 및 주식 등의 다양한 투자를 할 수 있습니다.

- RRSP가 특별하게 여겨지는 이유는 크게 두 가지가 있습니다.

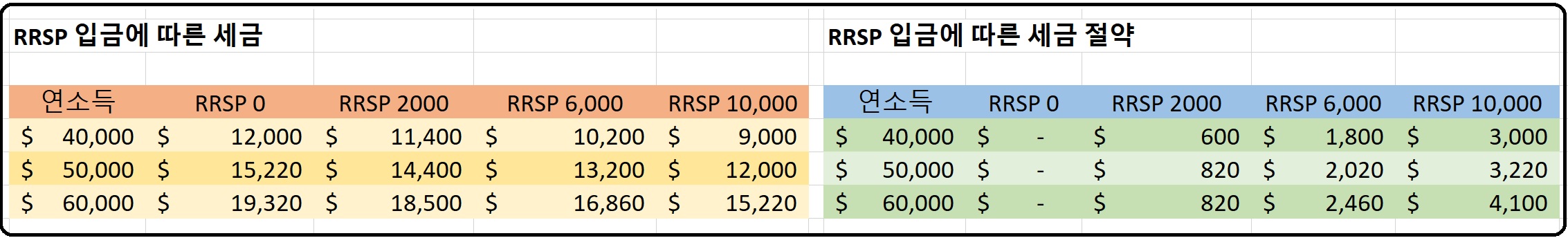

1. 예탁(투자)한 금액만큼 택스 리턴을 할 때 세금을 공제받을 수 있습니다. 이 때문에 은퇴 자금을 준비하도록 만들어진 플랜이지만, 세금 감면을 위한 방법으로도 널리 사용되고 있습니다. (RRSP는 71세 이하까지 이용할 수 있으며 이후 연금이나 RRIF로 전환해야 합니다)

2. TFSA 계좌처럼 RRSP 계좌도 예탁한 금액을 활용해 투자한 결과로 얻은 수익금에 세금이 붙지 않습니다.

RRSP가입 대상은?

- 캐나다에서 거주하며 합법적으로 일하거나 사업을 해 소득이 발생하는 71세 이하 사람이라면 누구나 가입할 수 있습니다.

RRSP를 사용해야 하는 이유?

- 세금 감면 혜택

- RRSP에 예금/투자한 금액은 세금 신고 시 수입으로 잡히지 않습니다. 그만큼 소득이 줄어든 셈이므로 세금 감면 혜택이 있습니다.

- 2020년 기준 Federal income Tax brackets을 보면 연 소득이 $48,535 미만인 사람은 15%의 세금이 부과되며 그 이상은 초과한 수입만큼 점차적으로 세금이 누진되어 적용됩니다. 그러므로 연 소득이 $48,535를 초과하시는 분이 RRSP계좌를 활용한다면, 일정 부분 세금을 줄일 수 있습니다.

(예시) 연소득이 $55,000이라면, $48,535 만큼은 15%, $6,465($55,000 - $48,535) 만큼은 20.5%의 연방 세금이 붙습니다. 여기에 각 주마다 주정부 세금이 추가로 포함됩니다.

- 나중에 돈을 찾을 경우 반대로 수입으로 책정됩니다. (그러므로 주로 은퇴 후 고정 수입이 없을 때 조금씩 찾아 사용하는 것이 좋습니다) - 투자 이익에 대한 세금 면제

- RRSP에 예금된 돈으로 투자하고 수익이 발생한 경우 그 금액에 대한 세금이 부과되지 않으므로 더 효과적으로 이익을 거둘 수 있습니다.

- 미국과 캐나다의 노후 연금 조약에 따라 TFSA 계좌와는 다르게 RRSP에서 미국 주식에 투자하고 배당금을 받을 경우 이에 대한 세금이 부과되지 않습니다. - 은퇴 자금으로 사용

- 은퇴 시 RRSP를 RRIF 혹은 연금으로 전환할 수 있습니다. 이 경우 지급받는 금액에 대해 세금이 부과되지만, RRSP를 이용하지 않을 때와 비교했을 때 이익을 볼 수 있습니다.

ex) 40세에 매년 $70,000의 수입이 발생했다고 가정할 경우, RRSP를 이용하지 않는다면, $70,000의 수입에 대한 세금이 부과되고 또한 이 돈을 은행에 예금하거나 투자할 경우 발생한 수익에 대해서도 세금이 부과되지만, $70,000중 $6,000을 RRSP에 저축/투자했다고 가정할 경우, $64,000에 해당하는 세금만 내면 되고 $6,000를 예금하거나 투자해 발생한 수익에 대해서도 세금이 부과되지 않습니다. 은퇴 후 RRSP에 저축해둔 금액을 찾아 쓸 때 찾은 금액만큼 수입으로 책정되므로 세금이 부과되지만, 매달 $2,000씩 찾는다고 가정할 경우, 이에 해당하는 세금만 내면 되므로 실제로 내야 하는 세금의 부담이 줄어듭니다.

- 소득에 대한 세금은 누진세가 적용되므로, 일정 범위를 넘어설 때마다 내야 하는 세금의 %가 늘어납니다. - 배우자가 있다면 더 효과적인 혜택

- 배우자와 소득 수준이 다를 경우 소득이 낮은 사람이 높은 사람에게 RRSP 한도를 양도해 세금 감면 혜택을 더 효율적으로 받을 수 있습니다.

ex) 남편이 매년 $50,000의 수입이 있고 아내가 매년 $70,000의 수입이 있다고 가정했을 때, 아내가 더 높은 세금 브라켓에 해당하므로 배우자 RRSP 계좌(Spouse RRSP account)를 만들어 남편의 RRSP 한도액을 사용해 세금 감면 혜택을 더 효율적으로 받을 수 있습니다. - 첫 주택을 사거나 교육비를 사용할 때 세금 없이 인출

- 주택 구매자 플랜(HBP-Home Buyer's Plan)에 따라 첫 번째 주택 구매에 대한 계약금을 낼 때 최대 $35,000까지 인출할 수 있고 평생 학습 플랜(LLP-Lifelong Learning Plan)에 따라 본인 혹은 배우자의 교육비를 지불하기 위해 사용할 경우 최대 $10,000까지 인출할 수 있으며, 이 인출금에 대해서는 세금과 수수료가 면제됩니다.

- 돈을 찾은 후 15년 동안 다시 RRSP에 사용한 금액을 예금을 해야 하며 불입 시 찾은 금액만큼 그해 수입으로 간주합니다.

내 RRSP 예금 가능(한도)액은 어디에서 확인할 수 있나요?

- 전년도 수입의 18%까지 예금 가능하며, 이 금액은 $27,230을 초과할 수 없습니다.

- 사용하지 않은 한도는 누적되므로 CRA를 통해 확인하는 것이 좋습니다.

- 한도를 초과해 사용(예금)하면 페널티가 있을 수 있으므로, 반드시 한도를 확인하고 사용할 것을 추천합니다. (한도를 $2,000 이상 초과해 입금한 경우, 초과한 금액에 대해 매월 1%의 페널티가 부과됩니다)

- MyCRA 모바일 애플리케이션

- 세금 정보 전화 서비스(1-800-267-6999)

- 최근 택스 리턴 신고 후 받는 문서에서 'Available contribution room' 항목을 통해 확인

RRSP의 종류

- 개인 RRSP (Individual RRSP)

- 가장 일반적인 유형의 RRSP이며, 본인의 이름으로 직접 등록/관리할 수 있습니다. - 배우자 RRSP (Spousal RRSP)

- 혼인 관계나 사실혼 관계인 경우 개인 RRSP 중 일부를 배우자에게 양도할 수 있습니다. 이 경우 양도자(본인)는 여전히 RRSP 혜택을 받을 수 있지만, 예탁/투자금은 배우자의 이름으로 귀속됩니다.

- 배우자에게 양도받은 금액은 본인의 RRSP 한도에 영향을 미치지 않습니다.

ex) 본인의 RRSP 한도가 $20,000이고 배우자에게 $5,000을 양도받았다 하더라도 본인의 한도에는 영향을 미치지 않음

- 만약 배우자와 소득 수준이 다르다면, RRSP 양도를 이용해 장기적으로 소득을 분할하는 효과를 얻을 수 있습니다. 은퇴 후 수입(연금 등)이 더 높을 것으로 예상되는 사람이 배우자의 RRSP에 양도하는 것이 가장 큰 혜택을 볼 수 있습니다. (훗날 은퇴 후 수입과 전반적인 세금 감면 혜택을 노릴 수 있습니다) - 그룹 RRSP (Groups RRSPs)- 그룹(고용자)에서 직원에게 제공하는 RRSP 플랜으로, 급여를 지급하기 전 RRSP에 예탁되므로 급여를 받을 때 즉시 세금 부담을 줄일 수 있습니다.

- 예탁/투자금은 이직하거나 퇴직할 때 지정된 개인 계좌로 옮길 수 있습니다.

RRSP 가입하기

- RRSP에 등록하는 가장 쉬운 방법은 온라인을 통해 직접 가입하는 것입니다.

- 주거래 은행을 방문해 가입할 수도 있지만, RRSP에 입금한 돈으로 투자를 할 계획이라면, 증권사에서 계좌를 만드는 것이 수수료 측면에서 더 저렴한 방법입니다. - 회사에서 RRSP 플랜을 제공할 경우, 회계팀을 방문해 관련 상담을 받은 후 가입할 수 있습니다.

- 경우에 따라 개인 RRSP 계좌가 필요할 수 있습니다.

☞ [ 바로 가기 ] RRSP 계좌 만드는 방법 A to Z

RRSP 플랜을 중도에 타 은행(회사)으로 변경할 수 있나요?

- 언제든 RRSP는 타 은행(회사)으로 옮길 수 있습니다. 자세한 것은 현재 가입한 RRSP를 관리하는 플래너와 상담을 통해 알 수 있습니다.

RRSP 중도 인출이 가능한가요?

- 중도 인출은 가능하지만, 중도 인출 시 금액에 따라 원천과세(Withholding tax)가 부과됩니다.

- 0~$5,000 - 10% / $5,000~$15,000 - 20% / $15,000~ - 30%

- 71세 이후 인출할 경우 원천과세는 부과되지 않습니다.

RRSP 한 번더 정리

- RRSP라는 개인 노후 연금 대비 플랜이 있는데 세금 감면 혜택이 있어 절세 수단으로 많이 이용되고 있습니다. 은행이나 증권사 등에서 가입할 수 있고 만약 다니고 있는 회사에서 지원한다면 회사를 통해서도 가입할 수 있습니다. 플랜에 가입하면 작년 수입의 18%까지 예금 할 수 있고 이때 예금한 금액은 그 해 발생한 수입에 포함되지 않습니다. 그러므로 수입이 많아 세금을 많이 내는 사람들은 벌어들인 금액의 일정량을 RRSP에 예금해 그해 내야 하는 세금을 줄일 수 있습니다. 그런데, RRSP에 예금할 수 있는 금액은 매년 제한되어 있고 만약 다 채우지 않았다면 한도를 적립할 수 있으므로 만약 1년 수입이 약 $50,000가 넘지 않는다면, 어차피 내야 하는 세금(비율)이 적으므로 TFSA(Tax Free Saving Account)를 이용하는 것이 더 효과적입니다.

- 연방 정부 세금은 한 해 소득이 $48,535 미만인 사람은 15%, $48,535~$97,069인 사람은 20.5% 부과됩니다. 내 수입이 $53,000이고 $5,000를 RRSP에 예금했다고 가정했을때, $4,465에 대한 세금이 20.5%에서 15%로 감소하게 되어 세금 감면 혜택을 받을 수 있습니다. 하지만 내 수입이 $40,000이라면, RRSP 플랜을 이용해도 세금 감면에 대한 별다른 소득은 얻을 수 없습니다. (투자 수익에 대한 세금 감면 혜택은 받을 수 있습니다) - RRSP 플랜이 만들어진 배경이 은퇴 후 안정적인 경제생활을 위한 것이므로 만약 중도에 돈을 찾을 경우 제법 큰 비율의 수수료가 발생합니다. 다만, 첫 번째 집 구매나 본인 혹은 배우자의 교육을 위해 찾은 금액에 대해서는 수수료가 발생하지 않습니다. 그리고 은퇴 후 예금 했던 돈을 사용할 때 인출한 금액만큼 그해 소득으로 잡혀 세금이 부과되는데, 한 번에 많은 금액을 찾지 않는 이상 세금의 비율은 높지 않습니다.

- 캐나다 세금은 누진세가 적용되므로, 1년 소득이 $100,000인 사람이 그대로 세금을 낸다면 26%의 높은 비율의 세금이 부과되지만, RRSP를 이용해 $8,000을 예금했다면, 은퇴 후 $8,000을 찾아 쓸 때는 15%만 세금으로 내면 되므로 세금 총액이 줄어드는 효과를 볼 수 있습니다.

참조

- https://www.canada.ca/en/revenue-agency/services/tax/individuals/frequently-asked-questions-individuals/canadian-income-tax-rates-individuals-current-previous-years.html

- https://turbotax.intuit.ca/

- http://www.rbcroyalbank.com/products/rrsp/rrsp.html

- http://www.cra-arc.gc.ca/tx/ndvdls/tpcs/rrsp-reer/rrsps-eng.html

고지 안내

"캐나다 노후 연금 RRSP 계좌에 관한 모든 것"은 2017년 작성된 글을 2021년 9월 5일 수정 및 추가해 작성된 글이며, 투자 전문가가 아닌 '큰일 할 남자'의 개인적인 의견을 바탕으로 작성되었습니다. 글을 발행하기 전 두 번, 세 번 확인하겠으나 글에 포함된 투자 정보가 사실과 다를 수 있으므로 그대로 활용하지 마시고 직접 한번 더 사실 확인을 하시길 바랍니다. 또한 본 글을 참고하여 투자한 뒤 발생하는 모든 책임은 투자자 본인에게 있음을 알려드립니다. 감사합니다.

※ 큰일 할 남자 블로그 포스팅 공유 안내

본 포스팅에 관한 모든 권리는 '큰일 할 남자'에 있습니다. 게시글 공유는 '큰일 할 남자' 블로그에서 공유되었다는 사실을 밝히고 이 글로 연결되는 URL을 함께 첨부할 경우에만 허락하며 공유된 글은 본문의 30%가 넘지 않는 선에서만 허용합니다. 문의 사항은 댓글이나 방명록을 통해 작성해주시길 부탁드립니다. 감사합니다.

반응형

'주식 투자 정보(Information)' 카테고리의 다른 글

| 캐나다 주식시장 저평가주 찾는 방법 (0) | 2021.09.20 |

|---|---|

| 65세까지 주식 배당 투자로 10억을 만들려면 얼마가 필요할까? (0) | 2021.09.13 |

| 캐나다 주식 배당금 수익 차트 (6) | 2021.08.16 |

| 배당금 재투자 DRIP(Dividend Re-Invest Program)에 관한 모든 것 (0) | 2021.08.02 |

| 2021년 캐나다 배당주 추천 Top 10 (0) | 2021.07.12 |